Для начала разберемся подробнее, компенсация ГСМ — что это и почему работодатель обязан возместить такие расходы. Должностные обязанности целого ряда работников, таких, как курьеры, бухгалтеры, руководители, сопряжены с частыми разъездами. Компенсация ГСМ сотрудникам, использующим личный транспорт, в обязательном порядке выплачивается работодателем (ст. 188 ТК РФ).

Если служащий имеет разъездной характер работы, но при этом в учреждении отсутствуют собственные автосредства, он вправе воспользоваться личным транспортом для исполнения своих должностных обязанностей.

Компенсация расходов на бензин сотруднику производится при соблюдении следующих условий:

- Руководитель согласовал факт использования личного транспорта.

- Расходы по эксплуатации автосредства в рабочих целях подтверждены надлежащими документами (путевые листы, чеки с заправочных станций и проч.).

- Возмещение издержек может получить только штатный работник предприятия.

Как оформлять

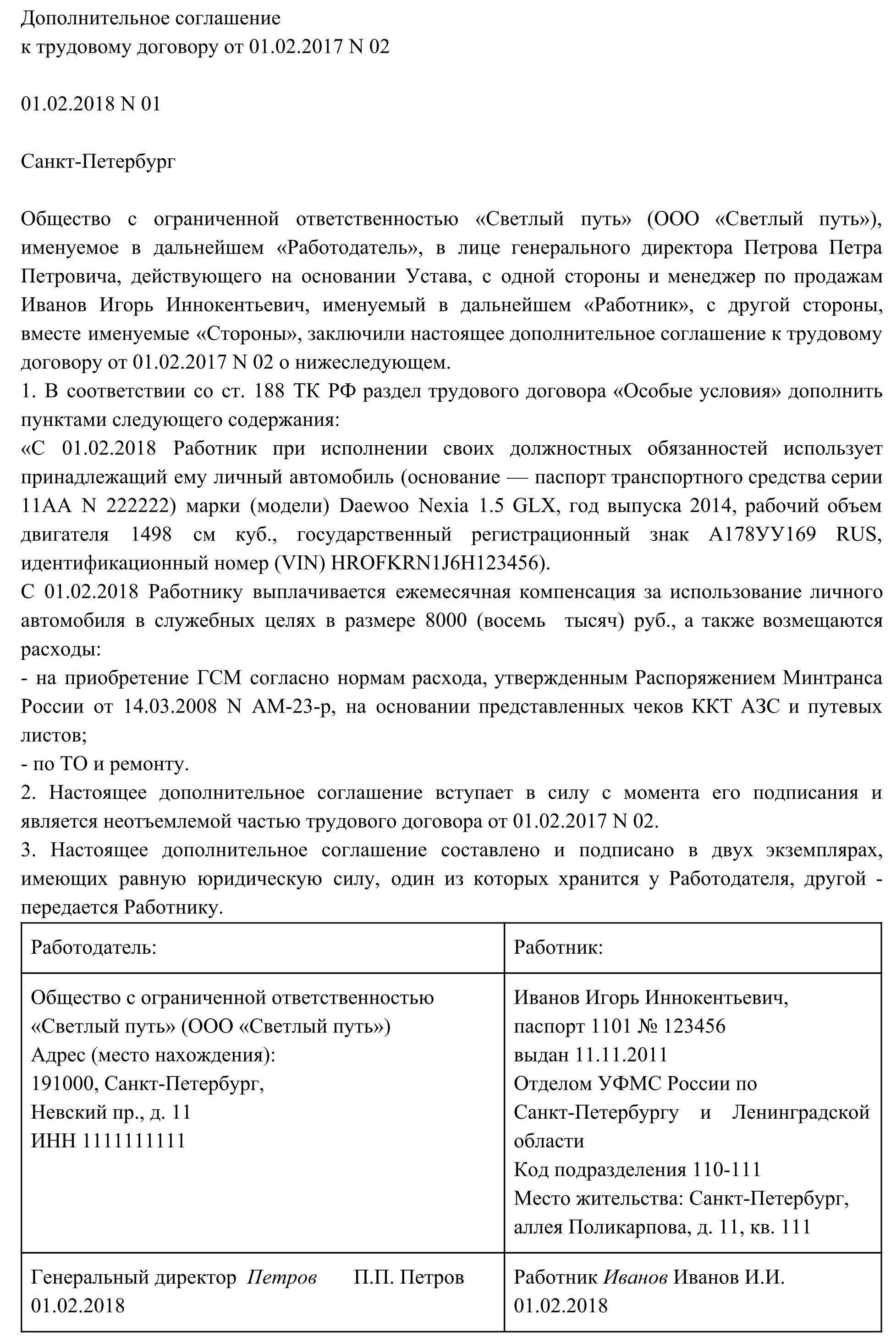

Для корректного ведения учета компенсация за бензин сотруднику должна быть оформлена документально. Все детали возмещения надлежит закрепить в дополнительном соглашении к трудовому договору работника.

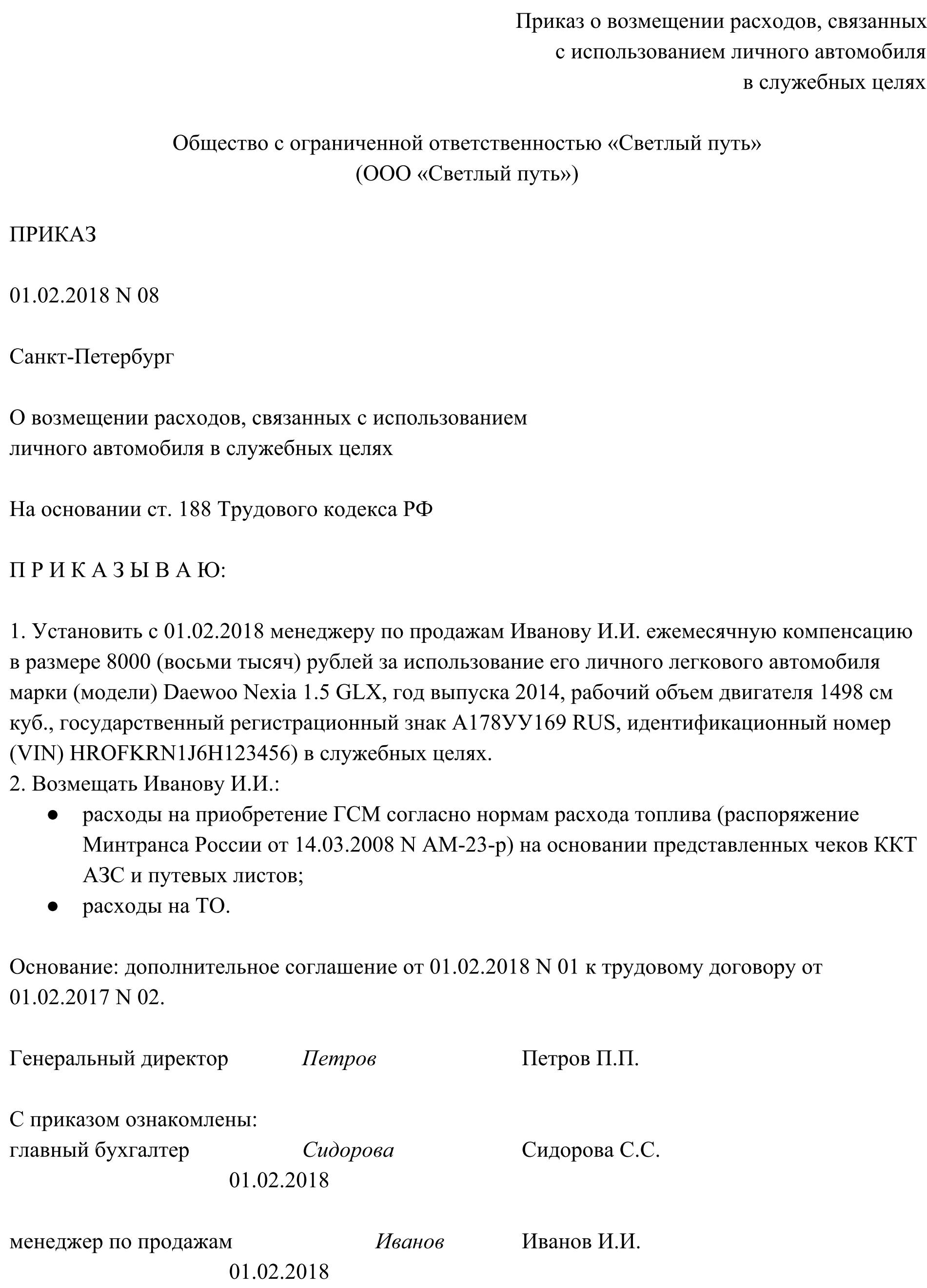

Далее в учреждении создается приказ руководства, в котором отражаются работы или должностные обязанности, в соответствии с которыми производится компенсация бензина сотрудникам, причины использования личного автотранспортного средства, а также виды издержек, возмещаемых служащим.

После согласования компенсирования издержек работник оформляет и передает в бухгалтерию заявление на соответствующее возмещение.

Бухгалтерский учет и проводки

Возмещение затрат производится в отношении любого сотрудника предприятия, использующего личное авто с целью исполнения своих служебных обязанностей. Учет расходов осуществляется в разрезе должности, трудовой деятельности конкретного работника. В бухучете издержки на горюче-смазочные материалы относятся к общехозяйственным либо коммерческим расходам.

Компенсация ГСМ, проводки:

- Дт 20, 25, 26, 44 Кт 73 — начисление и принятие к учету расходов по суммам возмещения на ГСМ;

- Дт 73 Кт 50, 51 — сотруднику возмещены суммы затрат на ГСМ наличными (на расчетный счет).

Максимальный размер выплат для легкового транспорта установлен нормами ПП РФ № 92 от 08.02.2002 и Налоговым кодексом РФ (подп. 12 п. 1 ст. 346.16 НК РФ). Нормативы варьируются в зависимости от объема двигателя в следующих пределах:

- для двигателя объемом до 2000 см³ — 1200 рублей;

- для двигателя объемом, превышающим 2000 см³, — 1500 рублей.

Если служащий использует грузовое транспортное средство, компенсация производится в полном размере величины издержек.

Налогообложение

Согласно действующим нормативно-правовым актам, на возмещение расходов ГСМ, произведенных с целью исполнения сотрудником служебных обязанностей, не начисляются ни налог на доходы физических лиц (п. 3 ст. 217 НК РФ), ни страховые взносы (подп. 2 п. 1 ст. 422 НК РФ).

Компенсация ГСМ работнику: порядок оформления и выплаты

К горюче-смазочным материалам (ГСМ) относятся бензин, дизельное топливо, сжиженный газ, моторные и трансмиссионные масла, жидкости для охлаждения и тормозные.

Решение о компенсации ГСМ сотрудникам, использующим личный транспорт в служебных целях, должно быть оформлено приказом директора. Размер возмещаемых расходов следует указать в письменном соглашении, как того требует ст. 188 ТК РФ.

Для определения норм расходов топлива и других ГСМ можно использовать Распоряжение Минтранса России от 14.03.2008 N АМ-23-р.

Документальное оформление

Любые расходы должны быть документально подтверждены, только тогда они смогут уменьшить налогооблагаемую базу. Это правило действует и в отношении возмещения расходов работника в связи с эксплуатацией личного автомобиля.

Для возмещения ГСМ необходимы следующие документы:

- Подтверждение права собственности работника на автомобиль (Свидетельство о регисорации ТС).

- Приказ о возмещении расходов.

- Дополнительное соглашение к трудовому договору, устанавливающее размер возмещения.

- Подтверждение служебного характера поездок.

- Экономически обоснованный расчет возмещения за расход ГСМ.

- Документы, подтверждающие произведенные издержки (чеки, товарные и ККМ).

Образец приказа

Образец дополнительного соглашения

Пункты 5 и 6 подтверждаются заполненным путевым листом, в котором указывается как маршрут поездки, так и показания спидометра, по которому можно рассчитать километраж и определить количество бензина, необходимое для поездки.

Если форма путевого листа, разработанная Госкомстатом, окажется сложной в заполнении, следует разработать и утвердить свой отчетный документ о поездках. В отчете должно быть указано время выезда и возвращения, дата и цель поездки, адрес места назначения.

Подробно о заполнении путевого листа рассказано в нашей статье на сайте.

Налогообложение компенсации ГСМ

Все виды законодательно установленных выплат не подлежат налогообложению.

В соответствии с пунктом 3 статьи 217 НК РФ, компенсация не облагается НДФЛ, а в соответствии с пунктом 1 статьи 420 НК РФ, на нее не начисляются страховые взносы.

Компенсация ГСМ: что это такое, кому и как ее выплачивают

Горюче-смазочные материалы (ГСМ) в организациях, использующих автопарк, требуют не только учета, но и своевременной оплаты, особенно если речь идет об использовании сотрудниками в интересах компании собственного автотранспорта.

Чтобы разобраться, что такое компенсация ГСМ и как ее рассчитывать, обратимся к статье 188 ТК РФ.

В ней указано, что обязанность работодателя — заплатить сотруднику за пользование личным автомобилем, оплатить износ и расходы, связанные с его использованием, в том числе на бензин (иной вид топлива), специальные смазки и жидкости.

ТК РФ не дает более подробное определение, что такое оплата ГСМ. Но из других нормативных актов следует, что при использовании личного транспорта работник вправе получать отдельно возмещение расходов за приобретенное топливо и смазки, и отдельно — суммы (издержки) за использование собственного транспортного средства.

В какой сумме устанавливают компенсации сотруднику

Размер возмещения сотруднику за личное авто не регламентирован на законодательном уровне. Статья 188 ТК РФ указывает, что условия о компенсации за использование транспорта стороны трудового договора согласовывают самостоятельно. Договориться следует:

- о выплатах за эксплуатацию транспорта в служебных целях;

- обязанности платить за амортизацию транспортного средства;

- издержках на покупку топлива и иных материалов;

- суммах возмещения на ремонт, который потребовался в результате использования личного имущества в рабочее время.

По первой и второй позициям целесообразно установить платежи в фиксированном размере, но в законодательстве не прописана такая обязанность сторон.

Расходы на ГСМ и ремонт следует компенсировать в фактически понесенных объемах. Дополнительно стоит указать, как работнику подтвердить расходы на топливо и ремонт автомобиля, какие предоставить подтверждающие документы, в каких случаях расчет компенсации ГСМ не ведется и возмещение не положено.

Как оформляют выплаты

Использовать собственное имущество сотрудник вправе с ведома и согласия работодателя. Согласие на работу на личном автотранспортном средстве закрепляют в письменным виде. Договоренность вписывают в трудовой договор сотрудника или допсоглашение к нему. В этом же документе указывают, каким образом осуществляется оплата ГСМ работнику и в каком размере покрывают издержки.

Образец допсоглашения

Работа сотрудника, которому выплачивается компенсация за личный транспорт, обязательно связана с постоянными поездками по заданию руководства, имеет разъездной характер. Это условие прописывают в документах.

Поскольку компенсация ГСМ сотрудникам, использующим личный транспорт, выплачивается по факту произведенных расходов, работнику следует доказать издержки на приобретение топлива и ремонт. Для этого потребуются чеки автозаправочных станций, акты ремонтных мастерских, товарные чеки на приобретение запчастей.

А чтобы подтвердить, что транспорт использовался в интересах организации, от работника требуется отчет о поездках.

Форма отчета о поездках разрабатывается организацией самостоятельно, утверждается приказом руководителя. Составлять его целесообразно по каждому работнику и по каждому автомобилю отдельным листом.

Из отчета должно быть понятно, в какой день, куда и с какой целью ездил сотрудник на личном автомобиле.

Вот образец отчета о поездках для возмещения издержек, учитывая, что в марте сотрудник три раза находился в служебных поездках на личном автотранспорте.

Рекомендуем требовать от работника и заявление на оплату издержек. Поскольку рекомендованных форм нет, его пишут в свободной форме.

| Руководителю ООО «Пион» Воронову А.В. от менеджера по рекламе Полетаева С.В. Заявление о выплате компенсации и возмещении расходов, понесенных при использовании личного автомобиля в служебных целях |

Образец договор об использовании личного автомобиля в служебных целях, скачать бланк 2020

Горюче-смазочные материалы (ГСМ) в организациях, использующих автопарк, требуют не только учета, но и своевременной оплаты, особенно если речь идет об использовании сотрудниками в интересах компании собственного автотранспорта.

Чтобы разобраться, что такое компенсация ГСМ и как ее рассчитывать, обратимся к статье 188 ТК РФ.

В ней указано, что обязанность работодателя — заплатить сотруднику за пользование личным автомобилем, оплатить износ и расходы, связанные с его использованием, в том числе на бензин (иной вид топлива), специальные смазки и жидкости.

ТК РФ не дает более подробное определение, что такое оплата ГСМ. Но из других нормативных актов следует, что при использовании личного транспорта работник вправе получать отдельно возмещение расходов за приобретенное топливо и смазки, и отдельно — суммы (издержки) за использование собственного транспортного средства.

Три важных — надо — при использовании личного автомобиля в служебных целях

Наличие всех трех указанных факторов позволяет заключить договор.

Как правило, договоренность об использовании личного автомобиля работника для целей нанимателя, а также о выплате ему компенсации оформляется отдельным договором об использовании личного автомобиля в служебных целях.

Однако допускается вариант, при котором договоренность между нанимателем и работником может быть закреплена в трудовом договоре либо дополнительном соглашении к нему. Такой договор не поименован в нормативных правовых актах, а его типовая (примерная) форма тоже отсутствует.

Подоходный налог с физических лиц. Все виды предусмотренных законодательными актами, постановлениями Совета Министров Республики Беларусь компенсаций (за исключением

В какой сумме устанавливают компенсации сотруднику

Размер возмещения сотруднику за личное авто не регламентирован на законодательном уровне. Статья 188 ТК РФ указывает, что условия о компенсации за использование транспорта стороны трудового договора согласовывают самостоятельно. Договориться следует:

- о выплатах за эксплуатацию транспорта в служебных целях;

- обязанности платить за амортизацию транспортного средства;

- издержках на покупку топлива и иных материалов;

- суммах возмещения на ремонт, который потребовался в результате использования личного имущества в рабочее время.

По первой и второй позициям целесообразно установить платежи в фиксированном размере, но в законодательстве не прописана такая обязанность сторон.

Расходы на ГСМ и ремонт следует компенсировать в фактически понесенных объемах. Дополнительно стоит указать, как работнику подтвердить расходы на топливо и ремонт автомобиля, какие предоставить подтверждающие документы, в каких случаях расчет компенсации ГСМ не ведется и возмещение не положено.

Договор безвоздмездного на использование личного автомобиля в служебных целях образец

Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы. Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы.

Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя». Возмещение расходов директором Для возмещения затрат работнику за служебное использование имущества директор предприятия издает приказ на основании соглашения. Вопросы суммы выплат следует устанавливать согласно Постановлению Правительства (норма за легковой автомобиль по данному положению ОД до 2 л – 2, 4 тыс. рублей, свыше – 3 тыс. руб. ). Компенсация за использование личного автомобиля в служебных целях 2020 Существует несколько видов соглашений, которые могут заключать работник и руководитель:Поддерживать автомобиль в исправном состоянии, производить за свой счет капитальный ремонт, нести другие расходы по его содержанию. 2. 1. 4. Представлять НАНИМАТЕЛЮ документы, подтверждающие факты платной парковки, приобретения горючесмазочных материалов для заправки автомобиля при использовании его в служебных целях. 2. 2. НАНИМАТЕЛЬ обязуется: 2. 2. 1. Поручать РАБОТНИКУ выполнять задания с использованием личного автомобиля только в целях, определенных п. Договор на использование личного автомобиля в служебных целях договор

- Разовое оформление

- Возмещение расходов директором

- 2 Компенсация за использование личного автомобиля в служебных целях 2018

- Как оформить?

- Соглашение и оплата: расчет

- 3 Компенсация за использование личного автомобиля в служебных целях в 2018

- заявление работнику

- Доплата в зависимости от затрат

Многие бухгалтеры задают вопрос: «Необходим ли путевой лист при компенсационных выплатах за эксплуатацию собственного транспортного средства?». При этом всем известно, что такой лист принуждает заполнять Федеральный закон «Устав автомобильного транспорта и городского наземного электрического транспорта», запрещающий перевозки багажа, груза, пассажиров общественным транспортом (автобусы, троллейбусы, трамваи), легковыми и грузовыми машинами без составленного путевого листа на надлежащий транспорт, как в приказе об использовании служебного автомобиля в личных целях. Путевой лист входит в перечень необходимых документов для эксплуатации автомобиля, принадлежащего юридическому лицу. Неважно, какой способ будет выбран, фирме лучше, если работник будет ездить на собственном транспорте.Предприятию не понадобится нести бремя больших растрат на покупку или аренду автомобиля, соответственно расходы этого периода не увеличатся. Уменьшатся растраты на содержание и использование: частично платит предприятие, частично – сотрудник (собственник транспорта), который использует его и для собственных нужд. Кроме снижения растрат, у предприятия сокращается документооборот и трудозатраты по учету использования автомобиля. Использование личного автомобиля в служебных целях несет различные затраты, но не все из них возместит предприятие.По практике использования собственного транспорта, растраты между сотрудником и предприятием должны распределиться следующим образом: сотруднику положен возврат растрат на покупку горючих и смазочных материалов по факту, подтвержденному документацией (чеки, квитанции и т. д. ). Выплачивается компенсация раздельно с возмещением перечисленных растрат. Что говорит нам транспортное законодательство об этом?Без путевого листа не обойдутся учреждения и предприятия, использующие транспортные средства для перевозок пассажиров и грузов. Если автомобиль эксплуатируется лицом для собственных нужд, то необходимости в составлении такого листа нет, как это предполагается в вышеуказанных нормативных актах для юридических лиц и предпринимателей, использующих транспортные средства.

Как оформляют выплаты

Использовать собственное имущество сотрудник вправе с ведома и согласия работодателя. Согласие на работу на личном автотранспортном средстве закрепляют в письменным виде. Договоренность вписывают в трудовой договор сотрудника или допсоглашение к нему. В этом же документе указывают, каким образом осуществляется оплата ГСМ работнику и в каком размере покрывают издержки.

Образец допсоглашения

ВАЖНО!

Работа сотрудника, которому выплачивается компенсация за личный транспорт, обязательно связана с постоянными поездками по заданию руководства, имеет разъездной характер. Это условие прописывают в документах.

Поскольку компенсация ГСМ сотрудникам, использующим личный транспорт, выплачивается по факту произведенных расходов, работнику следует доказать издержки на приобретение топлива и ремонт. Для этого потребуются чеки автозаправочных станций, акты ремонтных мастерских, товарные чеки на приобретение запчастей.

А чтобы подтвердить, что транспорт использовался в интересах организации, от работника требуется отчет о поездках.

Форма отчета о поездках разрабатывается организацией самостоятельно, утверждается приказом руководителя. Составлять его целесообразно по каждому работнику и по каждому автомобилю отдельным листом.

Из отчета должно быть понятно, в какой день, куда и с какой целью ездил сотрудник на личном автомобиле.

Вот образец отчета о поездках для возмещения издержек, учитывая, что в марте сотрудник три раза находился в служебных поездках на личном автотранспорте.

Рекомендуем требовать от работника и заявление на оплату издержек. Поскольку рекомендованных форм нет, его пишут в свободной форме.

Порядок компенсации неиспользованного отпуска в 2020 году

| Руководителю ООО «Пион»Воронову А.В.от менеджера по рекламеПолетаева С.В.Заявлениео выплате компенсации и возмещении расходов, понесенных при использовании личного автомобиля в служебных целях |

Компенсация за использование личного автомобиля. Путевые листы и ГСМ

Организация выплачивает некоторым работникам компенсации за использование личных автомобилей в служебных целях. Сумма компенсации небольшая, расходы на бензин не покрывает.

Можно ли отдельно оплачивать ГСМ, чтобы данные расходы учитывались для налогообложения прибыли? Нужны ли путевые листы?

Согласно ст.

188 Трудового кодекса РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием.

- Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

- То есть Вы можете установить сумму компенсации в любом размере.

- Но учесть для целей налогообложения можно будет только определенную сумму.

В соответствии с п.п. 11 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, для целей налогообложения прибыли относятся расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ.

П. 1 постановления Правительства РФ от 08.02.2002 г. № 92 установлены следующие нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией:

| легковые автомобили с рабочим объемом двигателя | (рублей в месяц) |

| до 2000 куб. см включительно | – 1 200 |

| свыше 2000 куб. см | – 1 500. |

Минфин на протяжении длительного времени подчеркивает, что в размерах компенсации, установленных законодательством, уже учтено возмещение полного объема возникающих в процессе эксплуатации затрат (износ, ГСМ, техническое обслуживание, ремонт).

Дополнительно данные затраты на автомобиль не могут быть учтены в составе расходов (письмо от 16.05.2005 г. № 03-03-01-02/140).

Возмещение сотруднику ГСМ за использование личного транспорта в 2020 году

Иногда работа сотрудников предприятия связана с постоянными разъездами. Однако, далеко не всегда транспорт для этого предоставляется руководством компании, поскольку содержать собственный автопарк затратно.

В связи с этим существует такое понятие как компенсация за ГСМ сотруднику при использовании личного транспорта. Чаще всего на данную выплату претендуют курьеры, личные водители руководства, персонал службы доставки, торговые представители, агенты, директора.

Право на возмещение сотруднику ГСМ за использование личного транспорта регламентировано статьей 188 ТК РФ и может возникнуть даже в случае разовой служебной поездки.

Нормативное регулирование использования личного авто

- В связи с необходимостью использования личных автомобилей в производственной деятельности законодательно урегулированы вопросы возмещения затрат, защищающих как работников, так и работодателей.

- Ст. 188 ТК РФ определяет возмещение таких расходов на основании заключенного двустороннего трудового договора

- НК РФ ч.2 определяются затраты, которые можно списать и признать как расходы на производство и реализацию

Постановление от 02.07.

2013 N 563 определяет порядок и размер компенсации

Локальные акты компании: трудовой и коллективный договор, положения и т.д.

Документы для оформления компенсации

Для оформления компенсации понадобятся документы:

- Документально оформленное соглашение, в котором отражены сроки выплаты и размеры компенсации. Методика расчета может быть указана здесь же.

- Документы, подтверждающие что сотрудник является собственником автомобиля.

- Приказ начальника о начислении компенсации.

Образец приказа о назначении компенсации

- Квитанции и чеки, подтверждающие заявленные работником суммы. Это чеки на оплату бензина, квитанции на оплату ремонта и другие.

Величина компенсации законом не ограничена. А вот сумма, которую организация сможет списать в расходы, ограничена нормативами.

Основание для компенсации личного авто

Основные условия выплат за применение в работе личных авто урегулированы законодательно, поэтому нужно учесть такие основания для выплаты:

- приказ руководителя, отражающего сумму компенсации на основании приложенных документов

- произведение работнику выплаты при использовании для работы, связанной с разъездами по должностной инструкции

- размер компенсации с учетом законодательства

- выплата производится 1 раз в месяц

- когда работник на пользуется личным авто, компенсация не выдается

Использование имущества работников в виде автомобиля для целей работы сотрудником, как то: износ, ремонт, стоянка, бензин, должно быть оформлено документально. Можно использовать такие варианты:

- выплата компенсации по ТК РФ

- заключение договор аренды

- оформление безвозмездного пользования

Во всех случаях есть выгода и недостатки как для сотрудника, так и для работодателя.

Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.Разгулин

Соглашение о покрытии расходов

Этот документ составляется в интересах работника. Он подтверждает договоренность между ним и работодателем. В документе отражаются сведения:

- характеристики машины;

- сумма и сроки выплат.

Иногда работодатели не предлагают составление соглашения, обходясь составлением приказа. Работник должен ознакомиться с приказом под роспись. Предпочтительнее соглашение составить. Этот документ поможет защитить права сотрудника при возникновении спорных ситуаций.

Образец соглашения о покрытии расходов за использование личного авто

При составлении письменной договоренности важно указать сумму компенсации и ее вид. Отдельной строкой прописываются выплаты, компенсирующие затраты на бензин и обслуживание.

Нормативов, оговаривающих величину компенсации, законодательство не предусматривает. Эти вопросы решаются индивидуально на предприятии.

Минфин и налоговая службы рекомендуют при расчетах учитывать частоту использования транспортного средства.

Читать так же: Пояснительная записка к бухгалтерскому балансу

При расчете налоговых выплат, учитывается срок использования машины, насколько она изношена. За образец можно взять примеры:

- Сумму выплат рассчитывать по средней стоимости оплаты 1 км такси, принятой в городе.

- Взять за основу рассчитанную сумму амортизационных начислений.

Важно! Примерно рассчитать сумму амортизации можно, разделив рыночную стоимость автомобиля на срок полезного использования.

Оформление безвозмездного использования имущества

При оформлении безвозмездного использования авто сотрудника имеет такие стороны выгоды и недостатков:

| Сторона | Выгода | Недостатки |

| Работодатель | безвозмездное пользование | признание дохода по рыночной стоимости, налоги |

| Работник | компенсация только автомобильных расходов | не получает денег |

Таким образом, такой способ оформления является самым невыгодным для обоих сторон, поэтому применяется очень редко.

Пример соответствующего расчета

Примером подлежащей выплате компенсации может служить такой расчет.

Предприятие ООО «Ареал», специализирующееся на торговле, заключило с сотрудником предприятия соглашение об использовании его транспорта в июне 2020 года. За этот месяц фактически транспортное средство эксплуатировалось двенадцать дней. Так как объем двигателя автомобиля превышает две тысячи кубических сантиметров, максимальная сумма выплат составляет три тысячи рублей.

- Расчет производится следующим образом:

- 1. Расчет ежедневной компенсации:

- 3 000 рублей / 22 рабочих дня = 136,37 рублей.

- 2. Расчет суммы выплаты по итогу месяца:

- 136,37 рублей × 12 дней эксплуатации = 1 636, 44 рублей.

Так как договор на компенсацию составлен в форме дополнительного соглашения к трудовому контракту, налог с этой суммы не уплачивается. Выплата компенсации производится одновременно с выплатой заработной платы.

Договор аренды личного автомобиля

При заключении такого договора нужно учесть, что оформляется он только как без экипажа (работник передает машину без услуг водителя).

При оформлении аренды имеются такие стороны выгоды и недостатков:

| Сторона | Выгода | Недостатки |

| Работодатель | Оформляется по акту приема-передачи и учет на счете 001 (арендованное авто), налоги за основное средство не платятся | Аренду нужно платить даже если работник не работает (отпуск, больничный), привязка к договору, приостановление действия такого договора не регулируется ГК РФ |

| Работник | Фиксированная стабильная выплата, если не предусмотрено договором другое | Получение арендной платы даже если не работает, если не предусмотрено договором другое, но размер арендной платы снижается на сумму НДФЛ |

Для того, чтобы подтвердить расходы по налогам, нужны такие документы:

Как отказаться от соцпакета инвалиду 1, 2, 3 группы

- акт приема-передачи (с отражением характеристик)

- ПТС, ОСАГО и свидетельство о гос. регистрации (копии)

Сумма арендной платы регулируется соглашением сторон (в рассматриваемом случае: сотрудника и работодателя) и зависит от характеристик машины, износа, средняя стоимость аренды по району и т. д.

Важно! В договоре можно отразить сумму платежа в зависимости от времени работы, пробега и т.д., а не в виде фиксированной суммы.

Новости

Дата составления дайджеста — 18.11.2013

В современных реалиях одним из условий быстроты и мобильности работы любой организации является использование транспорта. Между тем не каждая организация может позволить себе его покупку. Среди основных способов решения этой проблемы – использование автомобилей работников c выплатой компенсации или аренда транспорта у сотрудников.

Казалось бы, выплатить компенсацию или арендовать у сотрудника автомобиль — дело обычное. Однако налоговые и юридические последствия таких выплат работникам вызывают множество вопросов у бухгалтеров.

В данном выпуске мы расскажем о том, как грамотно арендовать автомобиль сотрудника, а также возместить сотруднику его затраты по использованию личного автотранспорта в интересах организации, какие тонкости и нюансы нужно учесть при этом.

Оформить использование личного автомобиля работника в служебных целях организация может различными способами:

- выплачивать сотруднику компенсацию за использование и износ личного автомобиля по трудовому договору;

- арендовать у работника автомобиль;

- заключить договор на оказание транспортных услуг;

- возможна также и передача машины в безвозмездное пользование или лизинг.

В данном выпуске мы предлагаем разобраться в порядке выплаты сотруднику компенсации за использование и износ личного автомобиля, а также в особенностях учета по договору аренды транспортного средства у сотрудника.

1.Выплата компенсации за использование личного автотранспорта в служебных целях.

Если работа сотрудника связана со служебными поездками и он с согласия или ведома работодателя использует собственный автомобиль, работодатель выплачивает ему компенсацию за использование автотранспорта, а также возмещает расходы на ГСМ, техническое обслуживание и др.

Следует различать компенсацию за использование личного автотранспорта в служебных целях и расходы, связанные с использованием личного автотранспорта.

Так, к компенсации относят выплаты за сам факт использования работником личного имущества, а к расходам, связанным с использованием личного транспорта, относятся расходы на ГСМ, ремонт и др. Размер компенсации самостоятельно определяется договаривающимися сторонами (ст. 421 ГК РФ).

Общий размер компенсации должен быть прописан в отдельном соглашении к трудовому договору. Это требование содержится в статье 188 Трудового кодекса.

Для выплаты компенсации:

- Работник должен согласовать выплату компенсации с руководством;

- Работник должен написать заявление в бухгалтерию организации на ежемесячную выплату соответствующей компенсации;

- Работник обязан представить заверенную копию техпаспорта;

- Работник должен подтвердить, что имущество принадлежит ему именно на праве собственности.

Выплаты осуществляются на основании приказа руководителя.

Кроме того, чтобы подтвердить использование транспорта в служебных целях, работнику необходимо вести учет служебных поездок в путевых листах и представить работодателю и чеки на покупку горюче-смазочных материалов.

Компенсация ГСМ — расходов, образец, договор, заявление

Негласно компенсация ГСМ помимо экономической справедливости, носит ещё и характер мотивационной выплаты.

Компенсация гсм

Законодательство не регламентирует применение личной собственности в служебных целях и не требует заполнения соответствующей документации. Суды не настаивают на составлении путёвки лицом, которое не является водителем.

Заявление на возмещение расходов на гсм образец

Выплачиваем работнику компенсацию за использование автомобиля

Как оформить компенсацию за использование личного транспорта работнику

Экспертное мнение к вопросу о том, облагается ли налогом компенсация за использование личного автомобиля Согласно сведениям, предоставленным экспертами Федеральной налоговой службы, работодатели вправе отнести к расходам затраты на выплату сотрудникам компенсации за использование их автомобилей в интересах фирмы: Характеристика автомобиля Сумма для уменьшения налога на прибыль Легковой автомобиль мощностью до 2,000 л.с. 1,200 рублей Легковой автомобиль мощностью более 2,000 л.с. 1,500 рублей Мотоцикл 600 рублей Грузовой транспорт Не регламентируется С суммы компенсации, выплаченной сотруднику-владельцу автомобиля, не должны удерживаться:

- налог на доходы физических лиц (НДФЛ);

- страховые отчисления в Пенсионный Фонд и Фонд социального страхования.

Законодательные акты по теме ст. Привлечение сторонней техники для нужд организации с оплатой издержек на её применение может быть узаконено разными способами. Чаще всего — это компенсация, оформленная в рамках трудового договора, соглашение о безвозмездной эксплуатации, или о найме транспортного средства с экипажем, а также без него.

У каждого варианта есть свои нюансы, важные для обеих сторон. Они связаны с налогообложением, размером выплат, возможностями по использованию имущества.

Оформление Один из самых очевидных способов возместить расходы на ГСМ — компенсация, установленная руководителем. Её объём и виды затрат, подлежащие возмещению, согласовывают с сотрудником.

Кроме топлива, в список могут входить ремонт и амортизация. При необходимости сумма может быть увеличена.

Приведённый вариант имеет как достоинства, так и недостатки: + — Не требуется заключение соглашения.

Образец заявления на возмещение гсм

Что касается возмещения расходов, связанных с использованием работником личного имущества в трудовой деятельности, то в случае использования личного транспорта, к таким расходам могут относится, например, затраты на бензин, мойку автомобиля, ремонт. Согласно ТК РФ конкретные суммы компенсации и возмещения, а также условия их выплаты работнику должны быть прописаны в соглашении между работником и работодателем.

Таким образом, мы вплотную подошли к вопросу документального оформления использования работником личного транспорта в служебных целях. Для начисления работнику компенсации за использование личного автомобиля в служебных целях и возмещения расходов, связанных с таким использованием, необходимы следующие документы: 1.

Заявление на возмещение гсм образец

Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы. Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы.

Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя» или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя».

На дату перечисления компенсации работнику (31.08.

2011) Перечислена сумма компенсации работнику 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по компенсациям за использование личных легковых автомобилей для служебных поездок» 51 «Расчетные счета» 5000 Сумма компенсации отражена в расходах 44 «Расходы на продажу» 73, субсчет «Расчеты по компенсациям за использование личных легковых автомобилей для служебных поездок» 5000 Отражено постоянное налоговое обязательство((5000 руб. – 1200 руб.) х 20%) 99 «Прибыли и убытки», субсчет «Постоянное налоговое обязательство» 68, субсчет «Налог на прибыль» 760 Оцениваем недостатки фиксированной компенсации Если работа сотрудника не связана с ежедневными разъездами, то не стоит устанавливать ему компенсацию за износ транспорта в фиксированной сумме в месяц.

Заявление на возмещение топлива

- 13% — для налоговых резидентов;

- 30% — для нерезидентов (подп. 4 п. 1 ст. 208 НК РФ).

Как возместить работнику использование личного автомобиля в служебных целях

Читать на узбекском языке

Как возместить работнику использование личного автомобиля в служебных целях

Работники предприятия нередко используют свой автомобиль в служебных целях. Как в таких случаях правильно выплатить компенсацию, для buxgalter.uzразъяснила Дилором САИДОВА, эксперт «Нормы»:

Если предприятие для служебных целей использует личный автомобиль сотрудника, то возмещение ему можно выплачивать в виде:

- компенсации за использование личного автомобиля для служебных поездок;

- арендной платы на основании договора аренды автомобиля.

I

вариант. Выплата компенсации за использование личного автомобиля для служебных поездок.

- Размеры компенсации установлены Порядком выплаты компенсаций за использование личных автомобилей работников для служебных поездок (кроме командировок).

- Компенсация выплачивается работникам предприятий, производственная деятельность которых связана с необходимостью систематических служебных поездок.

Выплачивается она за счет средств, предусмотренных на содержание служебных легковых автомобилей. В бюджетных организациях они не должны превышать 30% от этой суммы.

Размер компенсации определяется в зависимости от количества лошадиных сил двигателя автомобиля:

| Количество лошадиных сил | Предельный размер компенсации за месяц, кратно БРВ |

| свыше 100 | 4,5 |

| от 70 до 100 | 3,5 |

| до 70 | 2 |

Мощность двигателя определяется по техническим данным автомобиля, которые указываются в документации завода-изготовителя, техническом паспорте.

Суммы в пределах норм являются вычитаемым расходом предприятия и не признаются доходом работника .

Но, исходя из финансовых возможностей, предприятие может установить компенсацию в размерах, превышающих установленные нормы. В этом случае возникают налоговые последствия как для самого предприятия, так и для получателя компенсации. Сумма выплаты сверх норм является:

- невычитаемым расходом при определении налогооблагаемой прибыли;

- доходом работника, облагаемым НДФЛ и соцналогом .

Выплата компенсации производится на основании приказа, заверенного руководителем предприятия, и копии технического паспорта личного автомобиля.

Бухгалтерские проводки будут следующие:

| N |

|

Корреспонденция счетов | Документы, подтверждающие записи | |

| Дебет | Кредит | |||

| 1 | Отражается начисление компенсации в пределах норм | 9430 «Прочие операционные расходы» | 6710 «Расчеты с персоналом по оплате труда» | Расчет бухгалтерии |

| 2 | Выплачена компенсация | 6710 «Расчеты с персоналом по оплате труда» |

|

Расходный кассовый ордер, платежная ведомость |

Компенсация возмещает работнику расходы, связанные с эксплуатацией личного автотранспорта, в том числе и расходы на ГСМ.

Если помимо выплаты компенсации вы приобретаете ГСМ для этого же автомобиля, его стоимость будет являться доходом сотрудника в виде матвыгоды, облагаемым НДФЛ . Соцналог при этом не начисляется .

Предприятие выплачивает сотруднику компенсацию за использование личного транспорта и дополнительно приобретает ГСМ.

Работник рекламного агентства (малое предприятие) использует личный автомобиль «Chevrolet Spark» для служебных целей. Руководство с сентября 2020 года решило выплачивать компенсацию за использование личного автотранспорта 1 000 тыс. сум., а также выделило отдельную корпоративную карту для покупки ГСМ, на которую ежемесячно перечисляет 500 тыс. сум.

- Согласно техническим характеристикам автомобиль «Chevrolet Spark» имеет 85 лошадиных сил.

- Компенсация в размере 3,5 БРВ не является доходом физлица .

- БРВ – 223 000 сум.

| Вид выплаты | Выплачиваемая сумма | Необлагаемый предел | Облагаемый доход | Сумма налога |

| Компенсация за использование личного автотранспорта | 1 000 000 | 780 500 (3,5 х 223 000) | 219 500 (1 000 000 – 780 500) |

|

| Средства для приобретения ГСМ | 500 000 | – | 500 000 сум. |

|

II вариант. Предприятие заключает договор аренды автотранспорта с сотрудником

Договор аренды автомототранспортных средств с физлицом подлежит нотариальному удостоверению .

Сотрудник получает имущественный доход от сдачи в аренду автотранспорта, облагаемый НДФЛ . Налог удерживает предприятие . Соцналог на доход от аренды не начисляется.

Доходы от аренды автотранспортных средств облагаются исходя из суммы арендной платы по договору. При этом они должны быть не ниже минимальных ставок, установленных для физлиц, сдающих имущество в аренду. Минимальная ставка арендной платы при сдаче в аренду легкового автомобиля установлена в размере 500 тыс. сум. в месяц .

С 1 июля по 31 декабря 2020 года приостановлено применение в целях налогообложения минимальных ставок арендной платы для физлиц, сдающих имущество в аренду (помещения и автомобильный транспорт) .

Определите в договоре аренды, какие расходы по эксплуатации автомобиля (ГСМ, ремонт, техобслуживание) несет каждая сторона. Это необходимо для обоснования расходов предприятия, а также минимизации спорных вопросов между физлицом и предприятием, связанных с эксплуатацией автомобиля.

Расходы физлица будут погашаться за счет арендной платы. Расходы предприятия, определенные договором, – это для предприятия дополнительные расходы сверх арендной платы.

Предприятие арендует автомобиль работника.

Предприятие заключило договор аренды транспорта с работником. При передаче автомобиль оценен в 15 000 тыс. сум. Ежемесячный арендный платеж – 1 000 тыс. сум. По условиям договора затраты на ГСМ несет предприятие. Они ежемесячно составляют 600 тыс. сум.

В данной ситуации у работника возникает доход от предоставления имущества в аренду, который облагается НДФЛ по ставке 12%.

Сумма налога 120 000 сум. (1 000 000 х 12%) подлежит удержанию у источника выплаты, работник получит доход за вычетом налога 880 000 сум. (1 000 000 – 120 000).

Бухгалтерские проводки будут следующие:

| N |

|

Сумма тыс. сум. | Корреспонденция счетов по НСБУ №21 |

|

|

| Дебет | Кредит | ||||

| 1 | Принимается к учету арендованное имущество | 15 000 | 001 «Основные средства, полученные по оперативной аренде» | Договор аренды | |

| 2 | Начислена арендная плата по договору аренды | 1 000 | Счета учета затрат | 6910 «Оперативная аренда к оплате» | Договор аренды |

| 3 | Удержан налог на доходы физических лиц | 120 | 6910 «Оперативная аренда к оплате» | 6410 «Задолженность по платежам в бюджет» | Расчет бухгалтерии |

| 4 | Выплачена арендная плата | 880 | 6910 «Оперативная аренда к оплате» | 5110 «Расчетный счет» | Выписка банка |

| 5 | Перечисление средств на КПК | 600 | 5530 «Прочие специальные счета» | 5110 «Расчетный счет» | Выписка банка |

| 6 | Оплата ГСМ | 600 | 4230 «Авансы, выданные на общехозяйственные расходы» | 5530 «Прочие специальные счета» | Выписка банка |

| 7 | Списание расходов, оплаченных КПК | 600 | Счета учета затрат | 4230 «Авансы, выданные на общехозяйственные расходы» | Отчет работника (подотчетного лица) |

С 1 июля по 31 декабря 2020 года приостановлено применение в целях налогообложения минимальных ставок арендной платы для физлиц, сдающих имущество в аренду (помещения и автомобильный транспорт)

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений. Чтобы получать новости от Buxgalter.uz первыми, подписывайтесь на Telegram-канал